多指标趋势跟踪策略

多指标趋势跟踪策略结合了长短期移动平均线、波动率和时间序列市场时机指标来决定什么时候投资股票 , 什么时候不投资股票 。 从操作上讲 , 当当前的市场趋势表明持有股票的风险很高时 , 这种趋势跟踪策略试图通过将投资组合从股票中转移到现金或政府债券等更安全的资产中来降低投资组合的风险 。 当当前的市场趋势表明持有股票的风险适中或较低时 , 它还寻求将投资组合主要投资于股票 。 我们将多指标趋势跟踪策略应用于每个因子投资组合 。 我还选择了一个中期政府债券基金 , 而不是现金 , 作为每个因子策略的对冲资产 。

趋势跟踪与因子选股的结合

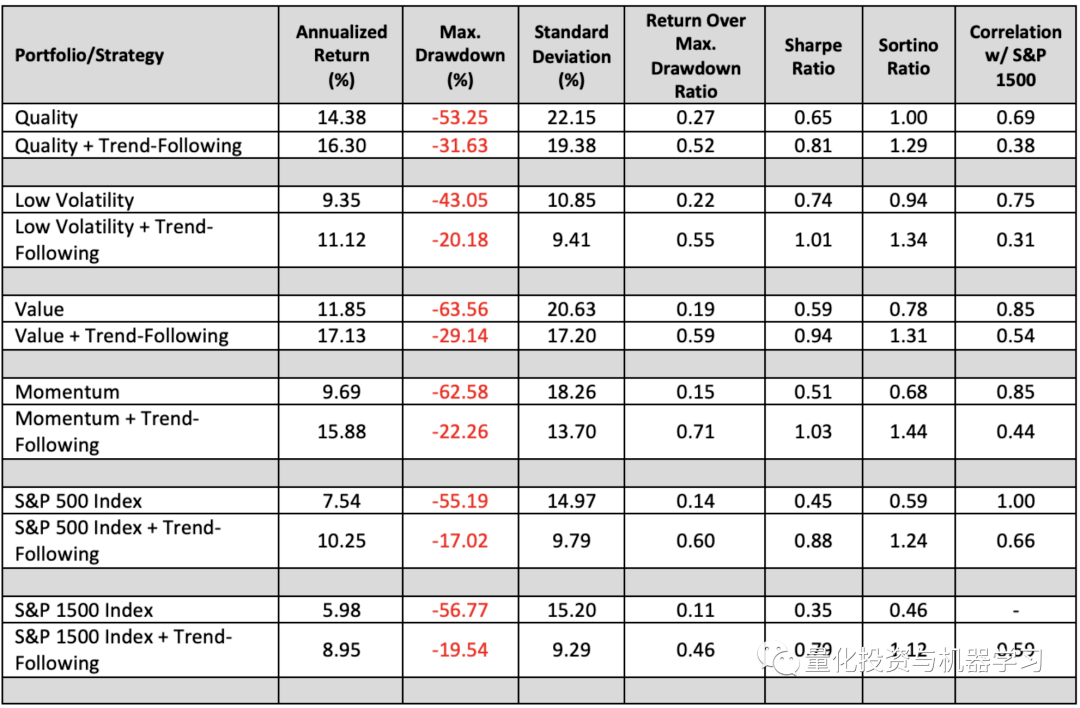

从图2中可以看出 , 在过去的22年里 , 将这种多指标趋势跟踪策略应用于各因子组合 , 显著提高了各因子策略的绝对收益和经风险调整后的收益 。 每个趋势跟踪因子投资组合不仅比其未对冲的版本有更高的年化回报 , 而且他们还实现了这种更高的回报 , 大大降低了波动性和最大回撤 。

文章图片

图2 趋势跟踪的单因子策略、未对冲的单因子策略以及有无趋势跟踪的标普500和标普综合1500指数的对比(8/1/1999 - 8/1/2021)

与趋势跟踪和买入并持有市场指数组合相比 , 趋势跟踪的因子组合也能产生更好的年化回报 。 在经风险调整的基础上 , 它们的表现也优于市场指数组合 , 这可以从它们较高的索蒂诺比率(Sortino Ratio)看出 。 但是 , 与两个市场指数趋势跟踪组合相比 , 每个趋势跟踪因子组合的最大跌幅都更大 。 除低波动率趋势跟踪策略外 , 趋势跟踪因子策略的波动也更大 。 然而 , 对于愿意接受较高的投资组合波动率和下行风险水平的投资者 , 趋势跟踪因子策略明显优于两种市场指数趋势跟踪策略 。

如图3所示 , 趋势跟踪因子策略之间相关性表明 , 由四个趋势跟踪因子组合平均配置而成的组合策略 , 与任何单一趋势跟踪因子策略相比 , 可以产生显著更好的风险调整绩效 。

图3 趋势跟踪单因子策略的相关性

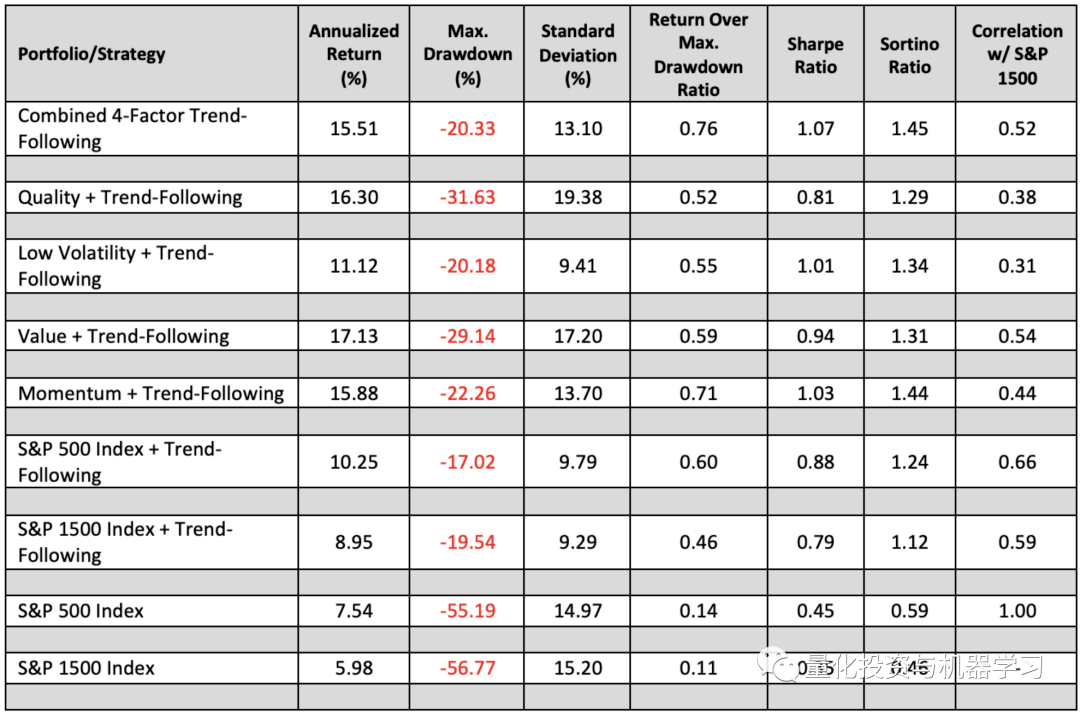

图4详细分析了这种组合趋势跟踪因子策略与每个单因子趋势跟踪策略和两个市场指数趋势跟踪策略的相对长期表现 。 这里你可以看到 , 在7个组合中 , 合并的4因子趋势跟踪组合产生了第4高的年化收益率(即15.51%) , 第4低的最大回撤(即-20.33%)和第4低的波动率(即13.10%的标准差) 。 然而 , 尽管在上述统计数据中没有排名第一 , 但4因子趋势跟踪组合的夏普比率最高 。

【获取更稳健的收益:趋势策略与因子选股的结合】

文章图片

图4 组合趋势跟踪单因子策略与趋势跟踪单因子策略对比

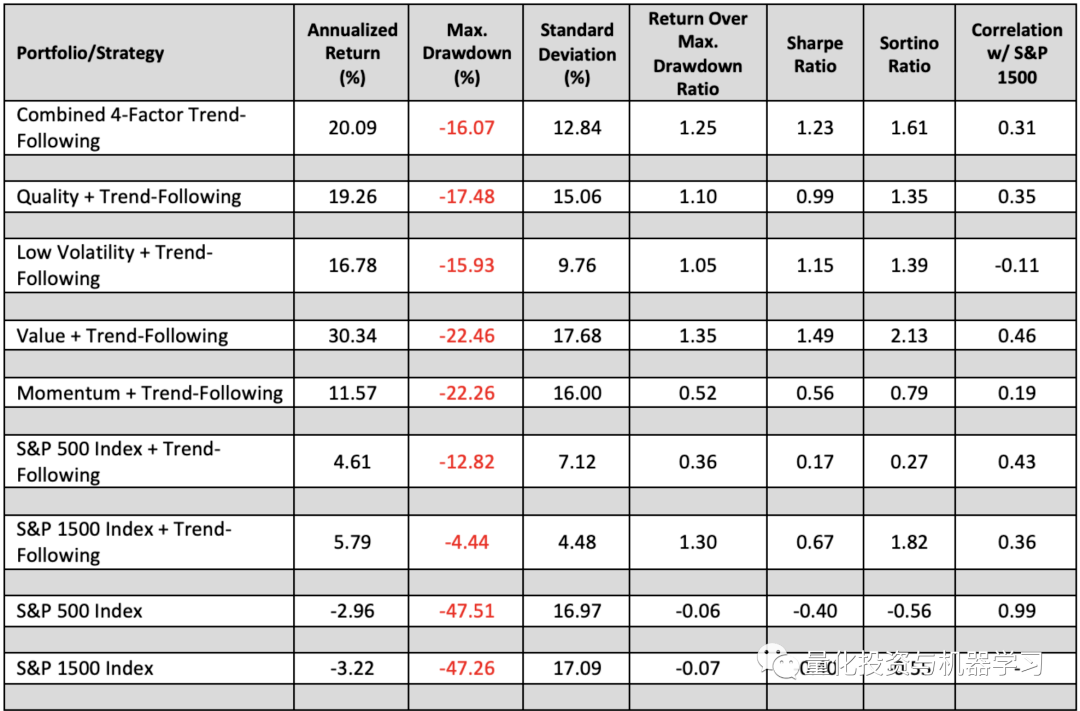

此外 , 如图5-8所示 , 在最近的三个市场危机时期以及金融危机后的牛市期间 , 组合4因子趋势跟踪策略产生了最一致的绝对和风险调整后的表现 。 尽管合并的4因子趋势跟踪策略的表现在任何一个时期都没有排在第一位 , 但在这些牛市和熊市期间 , 其持续的中期至上半绝对和风险调整的表现表明 , 它是应对多种市场环境的最佳策略 。 因此 , 与任何单一策略相比 , 通过将多个趋势跟踪因子策略组合到一个组合中 , 投资者更有可能获得显著更好的长期、绝对和风险调整表现 。

文章图片

图5 组合趋势跟踪单因子策略与趋势跟踪单因子策略对比(2000/01/03-2004/01/03)

特别声明:本站内容均来自网友提供或互联网,仅供参考,请勿用于商业和其他非法用途。如果侵犯了您的权益请与我们联系,我们将在24小时内删除。